比特派钱包2025官网下载:bit114.app,bit115.app,btp1.app,btp2.app,btp3.app,btbtptptpie.tu5223.cn

加密资产市场如今正越来越受到关注。美国 IRS 针对加密资产经纪人推行了税务方面的新规定,此新规引发了广泛的议论。那么 https://www.wangbigqiang.top,这一新规将会在哪些方面产生怎样的影响?让我们一同去进行深入的了解。

新规定义

新规清楚地界定了加密资产经纪人,意思是任何会时常代表他人去转移数字资产并且收取相应代价的人。在美国,数字资产和加密货币是一样的。这类经纪人必须如同其他普通的经纪人那样提交税务资料申报表。简单来说,只要在加密资产转移服务里收取费用,就处在该新规的监管范畴内。

DeFi前端平台受规

新规受到广泛关注,重点在于将 DeFi 前端平台认定为加密资产经纪人。DeFi 前端在交易过程中承担着销售和交易经纪人的职责。即便在交易流程中添加了中间环节,例如使用 DeFi 聚合器,也不能改变其经纪人的身份认定。这也就表明,DeFi 前端平台即便没有持有客户资金或私钥,也必须依照规定行事。

钱包类型与判定

具有交易功能的钱包,比如 Phantom 这类,用户可以通过它在平台上直接进行加密资产的买卖以及交易。这类钱包被当作经纪人,被纳入了新规的监管范畴。而对于非交易型的硬件钱包,它们自身需要与其他交易所相连接才能完成交易,其服务商并不直接参与到交易过程中,因此这类钱包不在加密资产经纪人的范围之内。这种划分标准是基于对交易参与度以及责任的考量。

智能合约开发者情况

智能合约开发者可以从智能合约中获取收入。但是,他们无需承担合约后续的维护更新事宜。基于此,他们不会被视为经纪人。尽管他们与加密资产交易有一定的联系,然而新规是根据他们在交易流程中实际扮演的角色以及所承担的责任,做出了这样的判定。这样一来,智能合约领域便有了较为明确的税务界定。

税务报告要求

按照新规,加密资产经纪人要使用 IRS 指定的 1099 - DA 表格。其中包含 DeFi 前端平台。以第三方报告的形式,要详细报告客户每笔交易的必要信息和核心细节,像交易类型、金额、交易日期以及用户钱包地址等。这样做的目的是保证税务信息透明,防止加密资产交易出现税务漏洞。

过往及未来影响

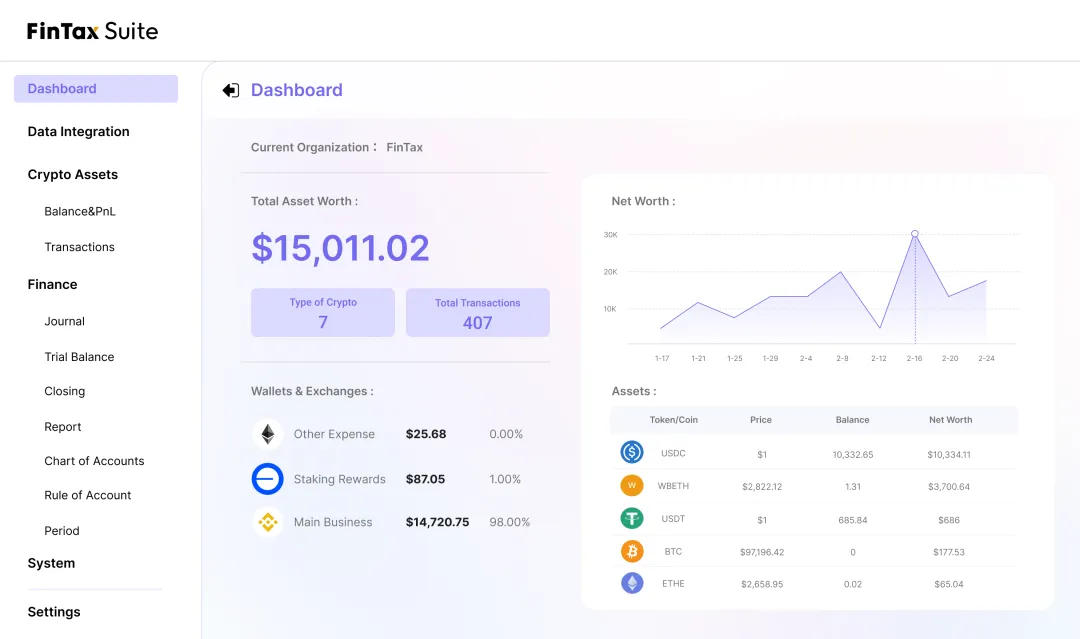

除了此次的新规,IRS 此前已宣布自 2025 年起施行加密货币交易的第三方报告制度。像 Coinbase 和 Gemini 这类中心化的交易平台,需要向税务部门报告用户的交易信息。若此次新规未被推翻,那么超过 60%的头部 DeFi 项目因提供前端服务,将会遭受到直接的约束。其他与用户交易行为相关的项目,或许会受到间接影响。FinTax 可以根据用户的钱包地址开展智能税务分析,从而帮助用户了解税务责任。

看完上述内容,即关于加密资产经纪人税务新规的部分后,你觉得这一新规能否对加密资产市场的税务问题起到有效的规范作用?欢迎大家在评论区留言展开讨论,同时也别忘记点赞和分享本文。

比特派钱包2025官网下载:bit114.app,bit115.app,btp1.app,btp2.app,btp3.app,btbtptptpie.tu5223.cn,tokenim.app,bitp2.app